Share This Article

Dolar Yükselirse Altın Düşer mi? Dolar Düşerse Altın Yükselir mi?

2020 yılı itibari ile birlikte Çin’de başlayan ve daha sonrasında global bir soruna dönüşen COVID-19 salgını ile birlikte bir çok alanda bozulmaların yaşandığı izlendi/izlenmeye devam ediyor. Finansal piyasalar açısından ise baktığımızda eskiye nazaran bilinen ürünler arasında fiyatlama davranışlarında ayrışmaların olduğunu görmekteyiz. COVID-19 dönemi ile birlikte bilindiği düşünülen birçok denklemin rafa kalktığı ve finansal piyasalarda yeni tarz fiyatlama davranışlarının yaşandığı izleniyor. Yılın geri kalanı için tahmin yapmanın zorlaştığı bir dönemde, emtia içerisinde yer alan ons altın analizini yapmaya çalışacağız. Piyasa oyuncuları tarafında Dolar Yükselirse Altın Düşer mi? Dolar Düşerse Altın Yükselir mi? sorusuna cevap aramaya çalışacağız.

2021 Yatırım Tavsiyeleri İnceleyin

2021 Dolar Tahminlerini İnceleyin

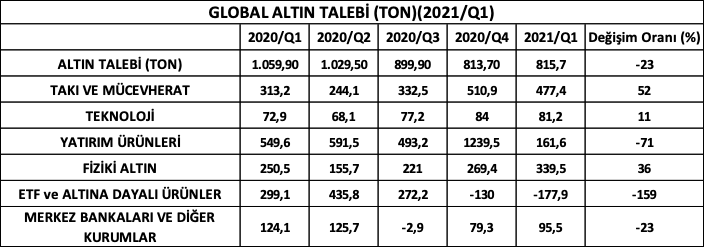

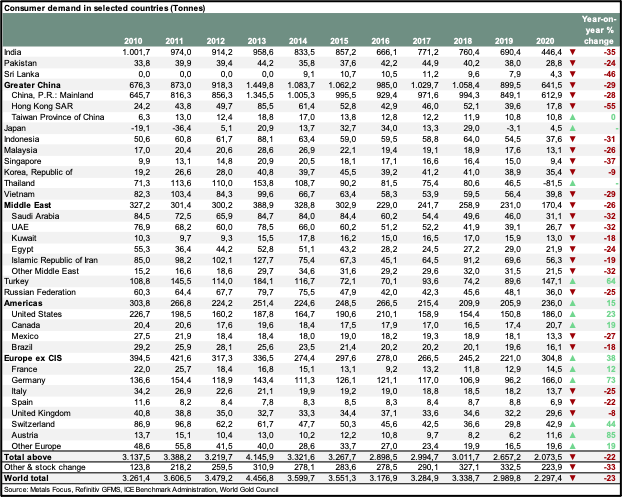

Yakın tarihli olması sebebiyle ilk etapta Dünya Altın Konseyi’nin (WGC) açıkladığı verilere göre; 2021 yılı ilk çeyreğinde global altın talebi 815,7 ton oldu. Bir önceki yılın aynı çeyreğine göre % 23 azalış kaydedildi. Fakat 2020 yılı son çeyreğine göre kısmi bir iyileşme söz konusu olduğu görülmekte. 2020 yılında toplam altın talebinin 2019 yılına göre % 13 azalış ile 3.803 ton olarak 2010 yılından sonra ilk kez 4.000 tonun altına gerilediği görüldü. Raporda, altın talebinde sınırlı iyileşme için global büyüme ve ekonomik iyileşmeye yönelik artan iyimser beklentilerin tüketici talebini artırmış olabileceği belirtilmektedir.

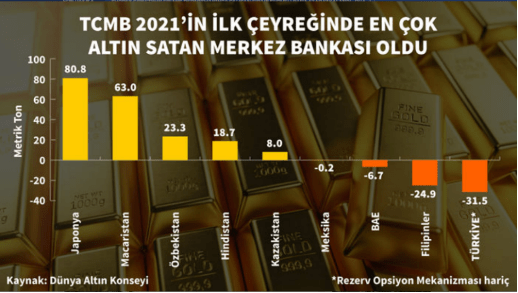

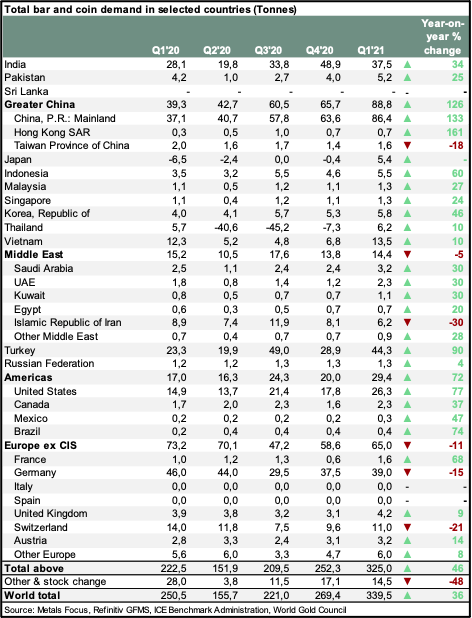

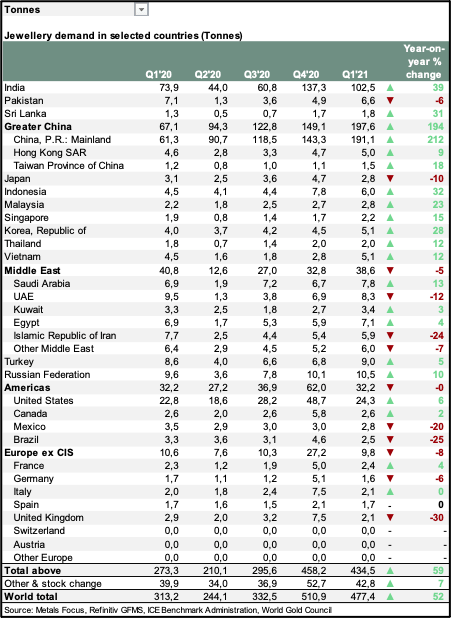

Ülke bazında bakıldığında, mücevherat tarafında 2021 yılı ilk çeyreğinde bir önceki çeyreğe kıyasla Çin ve Hindistan’da talep noktasında iyileşme dikkat çekmektedir. Küresel merkez bankaları tarafına bakıldığında ise yılın ilk çeyreğinde altın talebi 95,5 ton olarak gerçekleşti. Raporda, Türkiye Cumhuriyet Merkez Bankası ilk çeyrekte en fazla altın satışı yapan merkez bankası olduğu belirtilmektedir. Aynı zamanda, Türkiye’nin külçe ve sikke olarak altın talebinde ise 2021 yılının ilk çeyreğinde 2020 yılının aynı dönemine göre %90 artış kaydedildiği görülmekte. Türk yatırımcılar ilk çeyrekte 44,3 ton külçe altın aldılar. Geçen yılın aynı döneminde bu rakam 23,3 ton seviyesindeydi. Türkiye’nin mücevher olarak altın talebi de 2021 ilk çeyrekte geçen yılın aynı dönemine göre % 5 artarak 9 tona yükseldi. Ancak, mücevher amaçlı altın talebi 2019 ilk çeyreğin % 6 altında kaldığı görülmektedir.

İlk çeyrekte Türkiye’de külçe ve sikke altına yatırım 18,8 milyar TL’ye ulaştı. Bu, bir çeyrek dönemde görülen en yüksek ikinci yatırım olarak kayıtlara geçti. 2020 yılının ilk yarısında altında 14,8 milyar TL yatırım yapılmıştı.

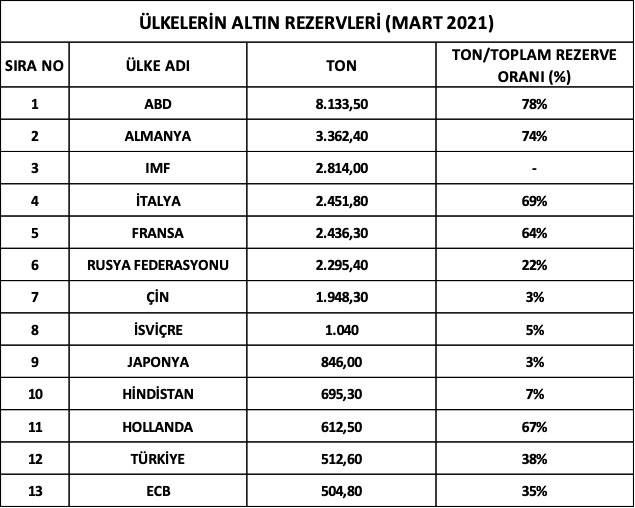

Dünya Altın Konseyi tarafından açıklanan rapora göre, Türkiye, 2021 yılının ilk çeyrek döneminde 12’nci sırada yer alırken, Türkiye’nin altın rezervleri 512,6 ton olarak açıklandı. ABD 8.133,5 ton rezervle ilk sıradaki yer alırken, Almanya 3.362,4 ton ile ikinci sırada, IMF 2.814,0 ton ile üçüncü sırada bulunuyor. İlk üç sırada bir önceki döneme göre değişiklik olmadığı görüldü.

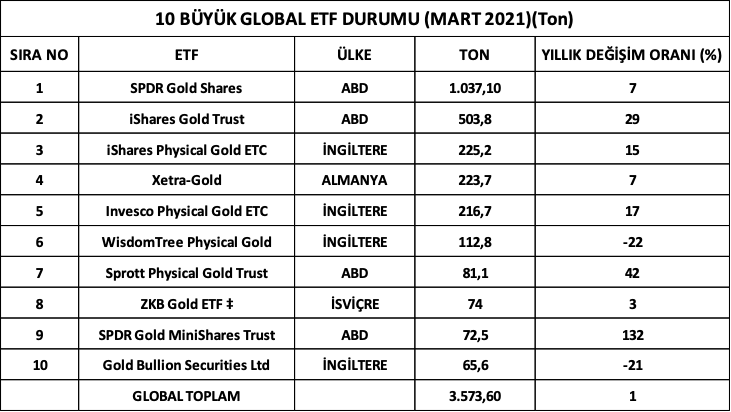

Diğer taraftan, ETF’ler tarafına bakıldığında, 2020 yılı son çeyreğinde devam eden çıkışın 2021 yılı ilk çeyreğinde artarak devam ettiği görülmektedir. Büyüklükleri bakımından bazı ETF’ler aşağıda yer almaktadır. Özellikle, ABD’de tahvil getirilerinde yaşanan yukarı yönlü eğilimin kıymetli metal fiyatlamaları üzerinde baskıyı artırdığı izlenirken, tüketici talebinde kuvvetlenme bu baskıyı bir miktar hafiflettiği belirtiliyor.

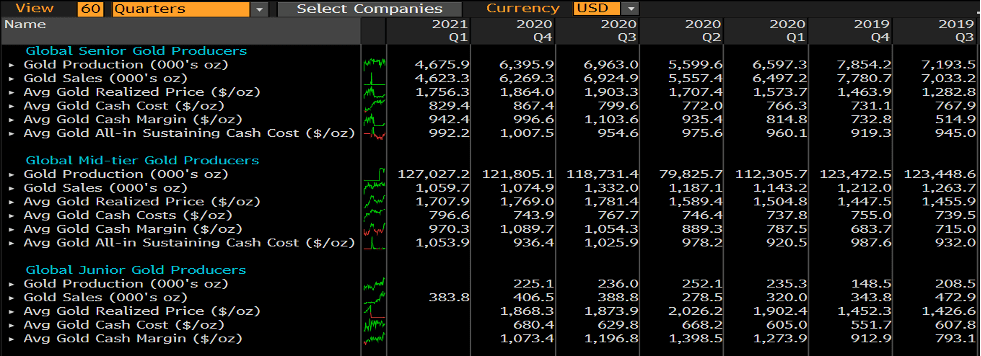

Altın çıkarma tahmini maliyetlerine bakıldığında ise bloomberg terminalinden derlediğimiz verilere göre; büyük ölçekli şirketler için tüm maliyetler dahil 992,2 dolar/oz ve orta ölçekli şirketler için 1.053,9 dolar/oz olduğu görülmektedir. Fakat sadece çıkarma maliyetlerine bakılarak ilerleyen dönem açısından tahmin oluşturmanın doğru olmayacağını öngörüyoruz. Çünkü, bilgi paylaşımında olan firma sayısının sınırlı olması kullanılan, coğrafi konumun şekli, uygulanan tekniklere yönelik ayrıntıların olmaması, girdi maliyetlerinin bilinmemesinden dolayı sadece ek bir bilgi olması açısından paylaşılmaktadır. İlerleyen döneme dair bir tahmin yapılması açısından gösterge niteliği teşkil etmemektedir.

Altın ile ilgili bazı rasyoları: Kıymetli metalin diğer finansal ürünler ile ilgili yaptığımız sınırlı rasyo analizine göre, Salgına dair yaşanan aşılama sürecinin gelişmiş ülkelerde hız kazanmasına karşın hala dünya genelinde istenen düzeye yayılmaması başlıca bir risk faktörü olmaya devam ettiği görülüyor. Emtia tarafında yılbaşından bu yana arz-talep dengesizliği ve tedarik zincirinde bozulmalar nedeniyle fiyatlama davranışlarında oynaklığın arttığı dikkat çekmekte. Aynı zamanda, ekonomik büyümeye dair iyimser beklentilerin artış göstermesi ve sanayi sektöründe toparlanma eğiliminin hız kazanabileceğine yönelik emareler, emtia fiyatlamaları üzerinde önemli etkileri görülmeye devam ediyor. Emtia grubu içerisinde yer alan ürünlerin kendine has fiyatlama davranışlarını ve iç dinamiklerini etkileyen faktörlerin farklı olduğunun unutulmaması gerekmektedir.

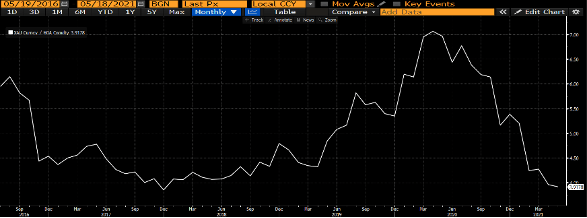

a-Altın/Bakır rasyosu

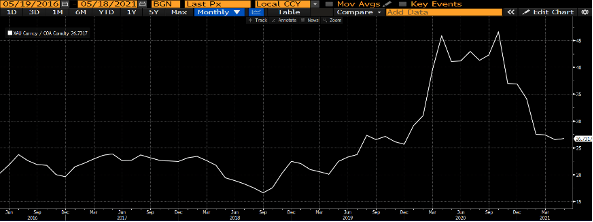

b-Altın/Brent Petrol Rasyosu

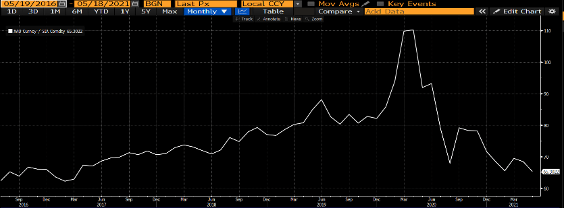

c-Altın/Gümüş Rasyosu

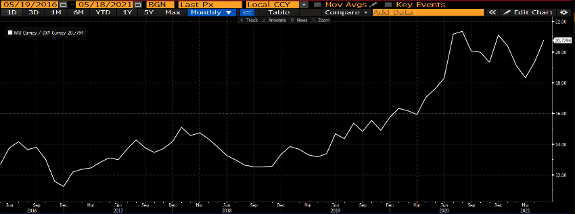

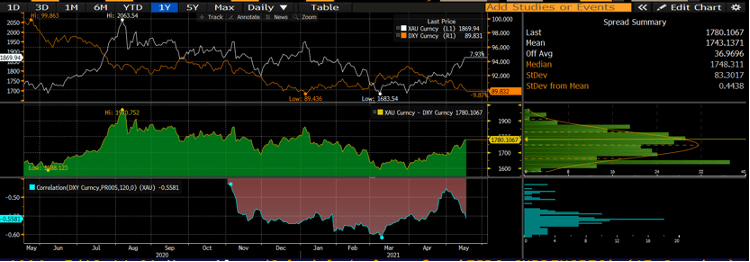

Altın/Dolar Endeksi Rasyosu

Dolar endeksi 6 para biriminden oluşmaktadır. Dolar endeksinde yer alan para birimlerinin ağırlıkları farklıdır. En yüksek pay % 57,6 ile Euro’dur. Bu bağlamda, son dönemde ABD’de enflasyon tarafında yaşanan sert yukarı yönlü eğilimin ve makro ekonomik verilerde karışık seyir global piyasalarda dolar üzerinde baskıyı bir miktar artırdığı izleniyor. Diğer taraftan, enflasyonda yaşanan ana eğilime karşın FED üyelerinin bekle-gör politikasına devam edeceklerini ifade etmeleri ve FED’in politika faiz aralığını uzun bir müddet düşük tutacağını açıklaması dolar üzerinde diğer bir baskı faktörü olarak karşımıza çıkıyor. Ayrıca, salgın döneminde gelişmiş ülke merkez bankalarının varlık alım programları başlamaları nedeniyle bilançolarını büyütmelerine karşın son dönemde bazı Avrupa Merkez Bankası üyelerinden varlık alım programında azaltım sürecinin başlayabileceğine dair söylemlerin kısa vadede Euro üzerinde toparlanma isteğini gündeme getirebileceğini bunun da dolar endeksinde zayıflamalara neden olabileceğini öngörüyoruz. Dolar endeksi üzerinde birçok faktör etkili olmaya devam ederken, bu tarz gelişmelerin ons altın fiyatlamalarında kısa vadede toparlanma eğilimini gündeme getirebileceği ihtimali ile altın/dolar endeksi rasyosunda yukarı yönlü hareketlerin yaşanmasına neden olabileceğini düşünüyoruz.

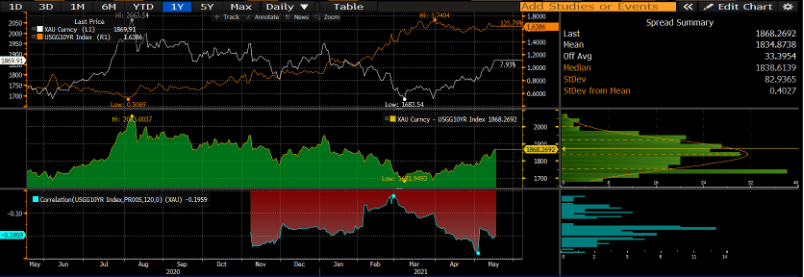

Diğer taraftan, Dolar endeksi ve ons altının 120 günlük korelasyonu bakıldığında, iki enstrüman arasında ilişkinin zayıfladığı izleniyor.

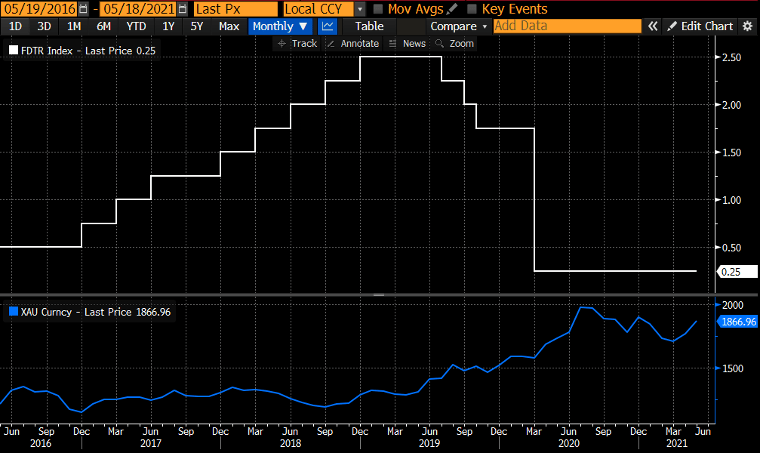

Fed politika faiz oranı üst bandı ve ons altın grafiği

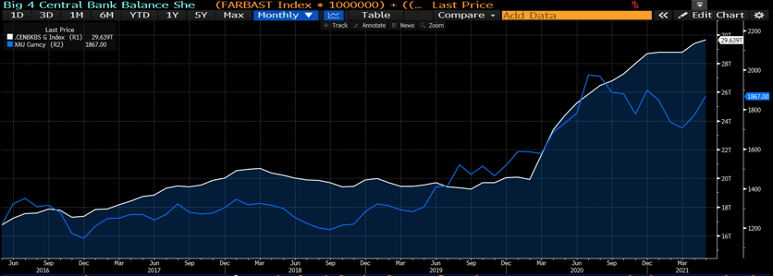

4 büyük merkez bankası (FED+ECB+BOJ+PBOC) ve ons altın grafiği

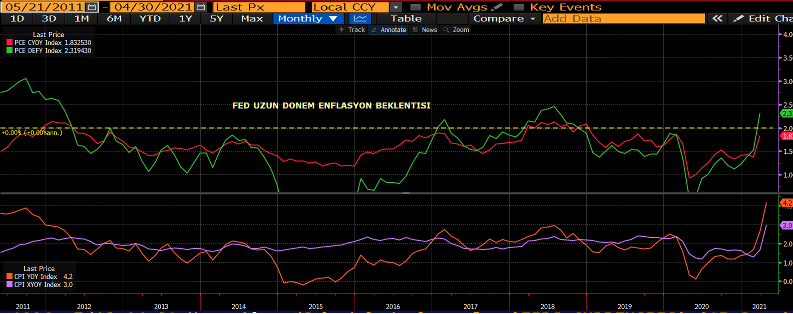

ABD Enflasyon Gelişimi

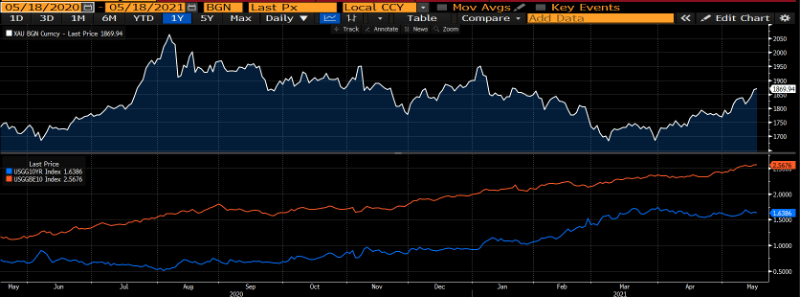

Ons altın ile ABD 10 yıllık tahvil ve enflasyona endeksli 10 yıllık tahvil getirisi

Ons Altın ve ABD on yıllık tahvil getirisi grafiksel gösterimi

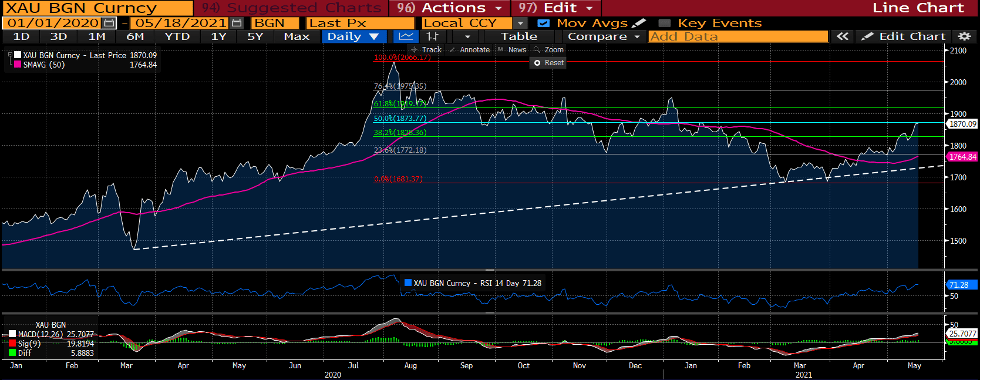

Ons altın teknik analizi

Teknik olarak bakıldığında, ons altının Fibo % 50’lik dilimine tekabül eden 1873$ seviyesi psikolojik değer olarak takip edilebilir. Bu seviye üzerine geçişlerde kısa ve orta vadede Fibo % 61,8’lik dilimine tekabül eden 1918 $ direnç seviyesi olarak takip edilebilir. Bu seviyenin yukarı yönlü geçilmesi durumunda ise 1975 $ diğer direnç seviyesi olarak gündeme gelebilir. Olası geri çekilmelerde ise Fibo % 38,2’lik dilime tekabül eden 1828 $ destek seviyesi olarak kısa ve orta vadede izlenebilir. Bu seviyenin aşağı yönlü geçilmesi durumunda ise 1772 $ diğer destek seviyesi olarak gündeme gelebilir. Teknik göstergelerden, MACD pozitif bölgede hareketine devam ederken, RSI 70 değeri üzerinde olduğu görülmektedir. Büyük resimde ise global piyasalarda gündemin yoğun ve oynaklığın yüksek olması nedeniyle kıymetli metal ile ilgili temel tarafla gelişmelerin yakından takip edilmesi gerekmektedir.

Değerlendirme;

Yapmış olduğumuz çalışmamızda Dolar Yükselirse Altın Düşer mi? Dolar Düşerse Altın Yükselir mi? sorusuna cevap aramaya çalıştık. İki enstrüman tarafında fiyatlama davranışları bakımından farklı iç dinamiklere sahip olduğu ve geçmişte var olan korelasyonun bozulmaya başladığı görülüyor. Yılın geri kalanında, hükümetler/merkez bankalarının teşvikler/varlık alım programlarının nasıl evrileceği, global enflasyon tarafında yukarı yönlü risklerin gündemde olmaya devam edeceği, gelişmiş ülke merkez bankalarının enflasyon ve normalleşme sürecine yönelik nasıl adımlar atacağı, gelişmiş ülkelerde ekonomilerin kademeli açılmasına karşın diğer ülkelerde sürecin nasıl işleyeceği, küresel emtia piyasasında fiyatlama davranışlarında oynaklığın nasıl seyredeceği, ülkeler arasında ikili ilişkilerin nasıl ilerleyeceği, jeopolitik, siyasi ve diplomatik risklerin tüketici iştahı üzerinde etkilerini, kıymetli metal fiyatlamaları iç dinamikleri tarafında başlıca ana faktörler olarak takip etmeye devam edeceğiz.

Kaynak: INVESTAZ Araştırma, Bloomberg, WGC ve Bloomberght